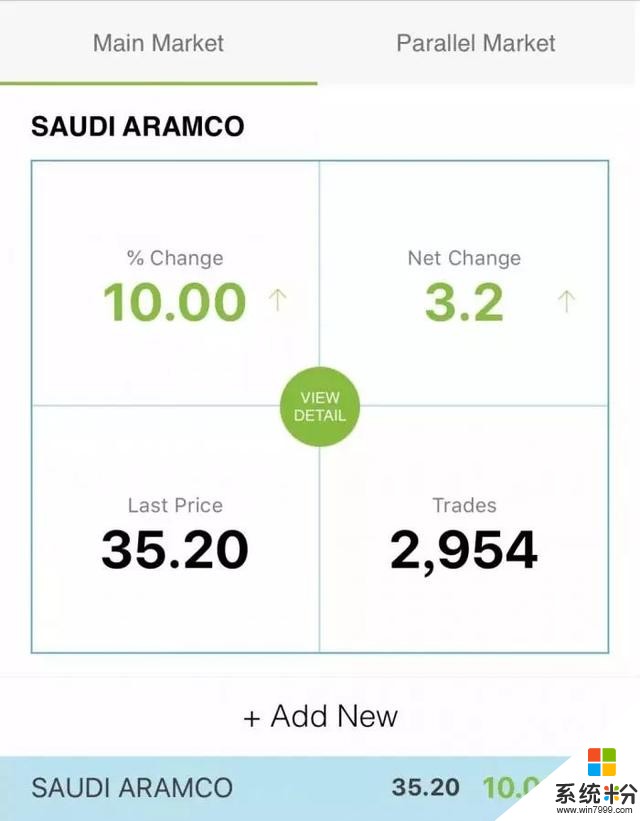

導讀:全球最賺錢公司——沙特阿美IPO上市首日股價開盤即漲停,達到10%。公司市值達到約1.87萬億美元,2018年,沙特阿美的年淨收益為1110億美元,相當於蘋果、穀歌和埃克森美孚的總和,為埃克森美孚的五倍有餘。

來 源丨21世紀經濟報道(ID:jjbd21 記者:鄭青亭)、央視新聞、證券時報、艾德證券期

12月11日,全球最賺錢公司——沙特阿美IPO上市首日股價開盤即漲停,達到10%。公司市值達到約1.87萬億美元,折合人民幣13.16萬億,即市值一日暴漲1.2萬億,超越蘋果、微軟,成為全球市值最大的公司。

市值相當於德國GDP的一半,如何估值成難題

1.87萬億美元的市值,再加一個10%的漲停,就會飆升到2萬億美元市值。

數據顯示,2018年,美國GDP總額首次突破20萬億美元,排名第一。日本2018年GDP約為4.4萬億美元,德國為3.7萬億美元,英國為3.4萬億美元。也就是說,沙特阿美的市值,相當於德國GDP的一半。

據艾德證券期貨研究部了解,沙特阿美被認為是世界上最有價值的公司之一,2018年沙特阿美創造出1110億美元的淨收入,相當於蘋果的2倍,亞馬遜的10倍,同時也是世界前五大石油公司——埃克森美孚、荷蘭皇家殼牌、英國石油公司、道爾達、雪佛龍的總和。

對於沙特阿美這樣的巨型企業,如何估值成為難題,同時也成為了阻礙其IPO的症結所在,這個史上最大的IPO從提出計劃至今已經醞釀了三年,期間一度被擱置。

2014年,國際油價陷入低迷,這令石油收入占國民總收入80%的沙特阿拉伯苦不堪言。2016年,為了擺脫長期依賴石油收入的經濟發展結構,王儲薩爾曼提出了“2030願景”計劃,通過建立2萬億美元的巨型主權財富基金、出售國家石油公司股權、削減石油補貼和擴大投資,以期在2020年之前實現經濟結構轉型。

在這樣的背景下,沙特阿美宣布了於2018年上市的計劃,通過部分私有化的方式,籌集2萬億美元,為新能源時代的經濟多樣化提供資金。但西方投資銀行認為沙特阿美的估值溢價明顯,雙方陷入僵持,IPO計劃也被延期。

兩年來沙特阿美一直在展現其業務拓展的決心,大動作不斷。

今年3月,沙特阿美宣布收購沙特基礎工業公司70%股權;4月,沙特阿美首次在國際市場發債試水;8月,印度信實工業集團宣布,沙特阿美將收購信實集團煉油和石化業務的20%股份;9月,法利赫辭任董事局主席,由魯梅延接任,掛帥重啟IPO;12月,沙特阿美正式官宣IPO定價。

數據顯示,沙特阿美的上市也刷新全球最大的IPO的紀錄,募資額達到256億美元,一舉超過此前阿裏巴巴在2014年美國紐交所上市時的募資額250億美元。該公司此前在上周五表示,可能會觸發“綠鞋”機製以出售更多的股份,預計總融資額將達到294億美元。

沙特阿美上市是沙特王儲穆罕默德實現“2030願景”計劃的一部分,上市籌集的資金將注入大型項目和旅遊、娛樂等非能源行業,以擺脫沙特對石油的依賴,向經濟多樣化發展。

全球投資者熱情不高

據悉,沙特阿美此次IPO主要麵向國內及沙特地區投資者,且全球投資者反應冷淡,吸引外資不力。

“目前焦點是如何達到2萬億美元。”其中一位知情人士表示。沙特阿美生產的石油占到全球石油產量的10%以上,該公司上周進行了創紀錄的首次公開發行(IPO),募資256億美元,整體估值達到1.7萬億美元。然而,這一估值仍低於政府近4年前公布上市計劃時穆罕默德王儲設定的2萬億美元目標。

此外,據報道,在開盤前,沙特阿拉伯正在做著最後的努力,試圖說服國內的機構和巨富家庭,在沙特阿美開始掛牌交易後買入該公司股票。

據消息,外國機構的需求隻占到認購比例的10%左右,這也意味著90%多的認購來自沙特國內,有市場專業人士稱“當前世界能源格局正在向綠色能源轉變,投資者對專注於化石燃料的沙特阿美前景有所顧慮,加之沙特的地緣政治風險和公司缺乏透明度令外國投資者對此次IPO望而卻步。”

獲4.65倍超額認購,“空洞的勝利”

雖然沙特阿美獲4.65倍超額認購,但與2014年沙特國家商業銀行的IPO(零售部分被超額認購23倍)相比,投資者的反應不算積極。橫向谘詢公司總裁兼《沙特公司》一書的作者艾倫·沃爾德(Ellen Wald)將沙特阿美創紀錄規模的IPO描述為“空洞的勝利”。

艾倫·沃爾德表示:

“來自沙特國內的散戶投資者的需求沒有沙特政府所希望的那樣高。”

“投資幾乎全部是本地的,沒有吸引到該地區以外的資金,超額認購並不突出。

大多數IPO的超額認購的倍數要高得多,而且沙特政府為此不得不製造需求,甚至是來自本國人的需求。

”

今年4月,沙特阿美首次涉水國際市場發債獲得積極反應,其120億美元的債券發行吸引到超過1,000億美元認購,超額認購達到近10倍。此後,沙特阿美恢複了IPO計劃。但是,國際投資者對持有沙特阿美的股票仍然信心不足,他們有各種各樣的顧慮,包括油價低迷、氣候危機以及地緣政治風險。

沙特阿美的IPO嚴重依賴國內投資者和周圍海灣國家的資金。在麵向散戶的發行中,將近500萬人申購,據信其中有不少是沙特的富豪。麵向機構發行的部分於周三結束,共吸引了3970億裏亞爾的申購資金。有報道稱,阿聯酋和科威特為此次IPO做出巨大貢獻,兩者的主權財富基金分別投入了10億美元和15億美元。

華爾街研究公司伯恩斯坦(Bernstein)的分析師表示:

“盡管投資者一致認為阿美擁有出色的財務和特許經營實力,但公司治理薄弱以及收益增長有限是相對於同行而言存在折價的原因。

雖然這並不意味著首次公開募股將失敗,但這確實意味著股票走勢將高度依賴於油價。

”

圖/新華社

沙特阿美被曝想在中日上市

在沙特國內上市後,沙特阿美的國際IPO將在一年後才會開展。有知情人士透露,沙特阿美的海外IPO地點可能在中國、日本,但不會在美國。

重新向全球投資者求助是IPO過程中的最新轉折。沙特官員最初希望在紐約或倫敦的國際上市,隻是由於擔心與恐怖主義有關的訴訟和更多的投資者審查而決定拒絕在這些地區上市。

據知情人士透露,沙特官員近幾周與國際投資者舉行會議,以評估他們對阿美公司在亞洲可能上市的看法。這表明沙特希望利用這次創紀錄的IPO來吸引新的外資。盡管阿美在國內股市的首次亮相吸引了超過1060億美元的機構訂單,但需求主要來自沙特和中東的投資者,而美國,歐洲和亞洲的外國買家。

沙特阿拉伯官員和與該公司聯係的金融專業人士說,全球反應冷淡,導致阿美的高管最近幾周與金融機構展開了對話,討論投資者是否會購買在沙特阿拉伯以外上市的阿美公司股票。

許多國際銀行對沙特阿拉伯的1.7萬億美元估值和監管標準表示擔憂,因為人們擔心股東權益可能得不到充分保護。

出售股份的沙特政府最初的目標之一是籌集資金以提高政府的收入。當前的首次公開募股幾乎沒有吸收國際資金,也未能達到王儲穆罕默德·本·薩勒曼王儲最初的目標,即通過出售公司的更多股份來籌集1000億美元。

沙特阿美已經布局中國

12月9日,榮盛石化發布公告,對證監會就公司非公開發行股票一事所提出的問題進行回複,其中披露,沙特阿拉伯國家石油公司(以下簡稱“沙特阿美”)將入股浙江石化新建煉化項目,有望持有浙江石化9%的股權。

榮盛石化披露,沙特阿美是我國最大的原油供應商,對於保障我國能源安全發揮著重要作用。浙江省政府與沙特阿美簽署了合作備忘錄,根據合作備忘錄,沙特阿美將入股浙江石化新建煉化項目。舟山市政府與沙特阿美簽署了諒解備忘錄,擬向沙特阿美轉讓舟山海投所持浙江石化9%的股權。未來的股權變化對項目實施不構成重大影響。

金聯創提供的數據顯示,2018年,中國進口沙特原油5847萬噸,僅次於俄羅斯,占了中國進口原油總量的16%,同比上漲12%。

沙特阿美2018年淨收入=蘋果+穀歌+埃克森美孚

今年4月,沙特阿美在國際市場上首次發債前夕公布了2018年的業績情況。2018年,沙特阿美的年淨收益為1110億美元,相當於蘋果、穀歌和埃克森美孚的總和,為埃克森美孚的五倍有餘。

今年上半年,沙特阿美的息稅前收入為925億為美元,上年同期為1013億美元;自由現金流達380億美元,同比去年為356億美元;資本支出為145億美元,同比2018年上半年為165億美元。

業績報告強調,由於2018年“特別強勁的財務業績表現”,該公司在去年年中將320億美元的股息支付額增加到了464億美元。今年早些時候,該公司支付了200億美元的特別股息。

你覺得沙特阿美真的會在中國上市嗎?

本期編輯 黎雨桐

相關資訊

最新熱門應用

比特牛交易所官網app蘋果版

其它軟件26.64MB

下載

火bi交易所

其它軟件175MB

下載

比特兒交易平台app安卓手機

其它軟件292.97MB

下載

歐意交易所官網安卓版

其它軟件397.1MB

下載

歐意app官網

其它軟件397.1MB

下載

bitcoke交易所

其它軟件287.27 MB

下載

比特兒交易所app安卓版

其它軟件292.97MB

下載

幣咖交易所官網

其它軟件86.26MB

下載

bafeex交易所app

其它軟件28.5MB

下載

必勝交易所

其它軟件52.2 MB

下載