黑夜已經來臨,黎明還會遠嗎?小米這個季度的答案似乎是這次的黑夜真得很漫長!

小米集團11月27日港股盤後發布了2019年三季度財報。財報顯示,本季度小米總營收537億人民幣,略超市場預期中值533億;經調整淨利潤35億,明顯超出了市場預期的30億。

而在見智看來,看似超預期的背後折射的卻是小米“人到中年”逢勁敵的困窘:

(1)國內手機業務在華為的猛烈攻勢下,隻能靠海外業務硬撐,最終同比下跌近8%,成就小米上市以來首次手機業務的下跌;

(2)IoT業務增速雖然穩如預期,但當前20%的占比仍難堪大任;

(3)互聯網業務艱難調結構,其中收入主力廣告業務與手機出貨共沉淪,同比跌9%,目前隻有靠毛利率相對較低的金融與有品電商業務來拉增長。

最終小米整體收入同比增長5.5%,上市以來首次個位數增長!

同時,小米這個季度的利潤雖然超了預期,但仔細看背後超預期的質量並不高:

超預期的核心驅動來源於手機業務毛利率超預期,考慮到當前手機業務的激烈競爭態勢,在5G手機沒有爆發前,手機毛利率改善的持續性存疑;同時高毛利的互聯網業務在調結構過程中毛利率持續下降似乎是既定趨勢;

費用端上,小米由於補研發短板,雙品牌戰略又要宣發投入,整體費用端的支出也有抬頭的趨勢。

整體來看,小米資本市場邏輯的重塑需要業務的重塑,而當前業務的重塑依然任重道遠。

進入本季正式財報分析前,先讓我們先為大家捋一捋本季財報核心看點有哪些:

當下的小米是困境掙紮的典型代表,公司三駕馬車中,營收發動機手機業務和利潤發動機互聯網業務雙雙熄火,而IoT業務短期還難成大器。

所以我們看到,即使小米上季度發布了超預期的利潤數據、期間還有加入滬港通、公司股票回購的利好刺激,小米股價自上季財報以來還是跌了將近10%。

當然,股價接近8元的時候,市場最關心的問題顯然是,小米最黑暗的時刻是否即將過去。

見智認為要嚐試尋找這個問題的答案,主要需要先觀察三季度以下幾個核心問題:

雖然公開數據已表明小米手機整體出貨差,但手機業務另外一個維度—客單價代表著小米高端策略的進展,本季度客單價如何?行業競爭不斷加劇的情況下,手機業務的毛利率守得住嗎?小米互聯網業務包括廣告和增值兩部分,廣告業務上季度已有收縮趨勢,這個季度會持續惡化嗎?增值業務當前的主要驅動力就是金融和有品電商,在廣告業務持續低迷的情況下,增值業務能有持續的填坑能力嗎?作為利潤的發動機,本季度互聯網業務的毛利率能否持續改善?IoT業務高增長趨勢是否可以持續?小米今年以來發力大家電,IoT的持續高增長是策略是否成功的一個標誌。以下,見智就帶著這些疑問,嚐試在本季度的財報中尋找答案:

1.雙品牌戰略效果乏力 小米手機業務收縮

小米手機收入本季度共計323億元,同比下跌近8%,這也是手機業務自小米上市以來首次出現業務萎縮情況。

手機出貨量本季度為3210萬部,低於IDC此前發布的3310萬部,同比在去年低基數的基礎上再次出現負增長,同比下滑4%。

數據來源:公司公告 見智研究整理

此外,根據此前IDC發布的小米出貨量趨勢,三季度小米國內出貨量大幅下滑31%,市占率從去年同期的13.6%明顯跌至本季度的9.1%,手機業務當前基本全靠國際業務撐著。

數據來源:IDC 見智研究整理

而從客單價上來看,小米年初提的雙品牌戰略似乎未見任何水花:

本季度手機客單價1005元,小米提出雙品牌戰略以打入高端市場後,本季度客單價竟然還跌4%。見智判斷主要原因是因三季度小米係列新機缺位,紅米銷量拉低了客單價。

此外這個季度小米大陸手機售價上升了4.6%,較前幾個季度兩位數的增幅明顯放緩,而國際手機售價則下滑了4%。

手機業務整體上,無論是從出貨量、售價上,都處於內外交困的狀態,形勢非常嚴峻。

數據來源:公司公告 見智研究整理

本季度手機業務唯一的驚喜就是毛利率:手機業務毛利率本季度達到了9%,是近八個季度以來的高點。

公司解釋毛利率的改善主要是因為在激烈競爭的中國市場采取了相對穩健的經營策略,保持合理的庫存水平。

無論這個解釋是否可信,但是當前手機市場如此激烈的競爭,見智認為如果5G手機不爆發,小米手機毛利率的改善未來幾個季度的持續性存疑。

數據來源:公司公告 見智研究整理

2.互聯網業務:艱難調結構 毛利率下行

三季度互聯網服務收入53.1億,同比增長12.3%,增速持續放緩。小米的互聯網業務主要分為廣告與增值服務構成。

作為重中之重的廣告業務受到了廣告行業周期和國內手機出貨下滑的雙重打擊,本季度收入29億,同比加速下跌至9%。特別是,與出貨掛鉤的預裝收入從去年同期的8.3億下跌50%以上,這個季度僅有3.8億。

增值服務方麵,遊戲業務收入8.2億元,繼上季度同比個位數下跌後,本季度同比增長26%,但當前整體占比依然太小。

其他增值服務(小米金融、有品電商等)本季基本保持了上個季度的增長勢頭,收入達到16億元,同比增幅近78%。其中小米金融本季度在消費貸的推動下收入達到了10億,同比加速增長至90%。

數據來源:公司公告 見智研究整理

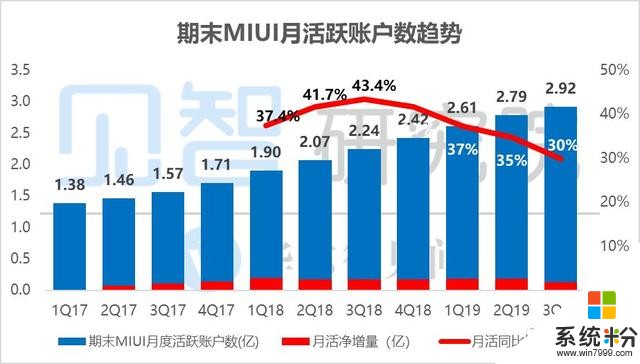

MIUI係統作為小米互聯網服務的基石,本季度末月活達到2.92億,同比增幅為30%,與見智推演值基本一致。而基於見智預測,如果小米整體出貨量持續萎靡的話,四季度小米月活就會快速跌入20+%的增長。

數據來源:公司公告 見智研究整理

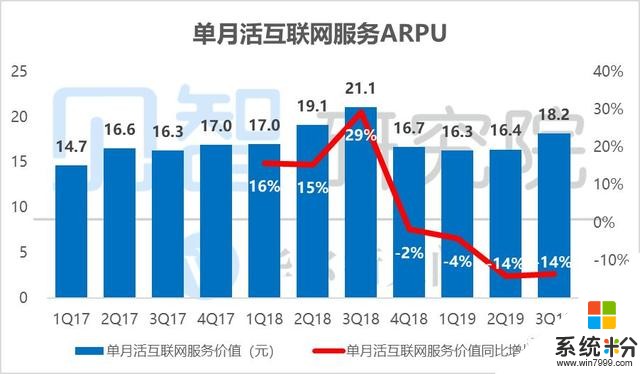

從單MIUI月活的變現能力上來看,由於變現較差的海外MIUI月活持續增長,國內手機業務差、廣告行業不景氣,單MIUI月活互聯網價值連續四個季度出現下滑,同比再跌14%,至18.2元。

數據來源:公司公告 見智研究整理

互聯網業務在調結構中除了收入的放緩,還有一個很大的問題是毛利率的下行:

本季度互聯網毛利率僅有62.9%,較去年同期的68.4%大幅下滑。

這背後反映的更高毛利的廣告業務在收縮,而相對低毛利的金融與有品業務在快速增長,導致毛利率結構性下降,而當前互聯網業務持續調結構的情況下,這個問題隻會繼續下去。

數據來源:公司公告 見智研究整理

3.IoT業務無喜無憂,體量仍難當大任

小米IoT與生活消費品收入在本季度達到156億人民幣,同比增長44.4%,趨勢上同比增速與上季度持平。

其中智能電視及筆記本電腦的收入對IoT業務收入貢獻為37.2%,占比稍有回升,但整體上見智認為如果IoT在除了電視之外的大家電上如無突破,估計再難現爆發式增長。

數據來源:公司公告 見智研究整理

在其他重要數據上:

1. 本季度小米總營收536.6億人民幣,微超市場預期中值533億;但同比僅增長5.5%,從趨勢上來看,增速基本處於自由下探的趨勢。

數據來源:公司公告 見智研究整理

2.“國際小米”:從地區收入結構上來看,小米已經是一家完全國際化的公司,海外收入占比達到了49%,國內業務同比下滑的情況下,小米當前的增長全靠海外業務撐著。

數據來源:公司公告 見智研究整理

3.本季度實現毛利潤82.4億,同比增加25%,同時毛利率15.3%,遠遠超出了市場預期的13.9%。

考慮到毛利率的改善主要由手機業務改善帶動,而手機業務當前競爭比較激烈的情況下,見智認為毛利率改善的持續性仍是一個問題。

數據來源:公司公告 見智研究整理

4. 核心營業利潤(收入-成本-銷售、管理與研發費用)共計28.2億,核心營業利潤率為5.3%,與上季度利潤率水平基本一致,處於改善的趨勢上。

而詳細看費用項目會發現,利潤率的改善主要有賴於持續性存疑的毛利率改善,而費用端本季度有支出加劇的傾向。

特別是,本季度銷售費用在上季度明顯下滑後,本季度同比增加16%,費用率提升了0.4個百分點,主要因公司加大了手機業務的推廣後,廣告與宣傳開支同比上升了13.6%。

同時研發費用因為補短板,本季度增速再次回升,同比增長24%,費用率也回升至3.8%。

數據來源:公司公告 見智研究整理

5.小米非IFRS標準的經調整淨利潤(剔除“可轉換可贖回優先股的公允價值變動損益”、“股權激勵”與“投資公允價值變動損益”的影響)達34.7億,同比上漲20%,高於市場預期的30億。

數據來源:公司公告 見智研究整理

相關資訊

最新熱門應用

虛擬幣交易app

其它軟件179MB

下載

抹茶交易所官網蘋果

其它軟件30.58MB

下載

歐交易所官網版

其它軟件397.1MB

下載

uniswap交易所蘋果版

其它軟件292.97MB

下載

中安交易所2024官網

其它軟件58.84MB

下載

熱幣全球交易所app邀請碼

其它軟件175.43 MB

下載

比特幣交易網

其它軟件179MB

下載

雷盾交易所app最新版

其它軟件28.18M

下載

火比特交易平台安卓版官網

其它軟件223.89MB

下載

中安交易所官網

其它軟件58.84MB

下載